訪問介護とは

訪問介護事業のM&Aを検討する際には、まずサービスの本質と事業構造を正確に理解することが重要です。

訪問介護とは、介護福祉士やホームヘルパーなどの専門スタッフが、介護が必要な高齢者や障がい者など利用者の自宅を訪問し、日常生活を支援するサービスです。

| <主なサービス内容> | |

|---|---|

| 身体介護 | 入浴、排泄、食事などの直接的な身体ケア、移動や体位変換などの介助 |

| 生活援助 | 調理、洗濯、掃除、買い物などの日常生活に必要な家事支援 |

| 通院等乗降介助 | 通院時の移動や乗降の補助 |

訪問介護の事業運営には、都道府県または市区町村からの介護保険法に基づく指定が必須となり、管理者やサービス提供責任者の配置、介護福祉士やホームヘルパーの確保など、法令で定められた人員基準や運営基準など厳格な要件を満たす必要があります。

M&Aでは、これらの許認可の承継手続きや、ケアマネジャーとの連携体制、利用者との契約関係の引き継ぎが重要なポイントとなります。

また、収益は、介護保険からの介護報酬が中心となるため、安定した事業基盤を持つ一方で、報酬改定の影響を受けやすい特徴があります。

そのため、収益構造としては、利用者数、サービス提供時間、介護度別の構成比などが企業価値評価において重要な指標となります。

そのほかM&Aにおいては、利用者との信頼関係やスタッフの雇用継続が事業価値を左右する重要な要素となります。

訪問介護でM&Aが注目される背景

日本の高齢化率は2025年には30%を超える見込みとなり、在宅介護サービスの需要は年々拡大を続けています。

一方で、訪問介護事業者の多くは中小規模の事業者であり、経営者の高齢化や後継者不在という深刻な課題に直面しています。

また、2024年度の介護報酬改定により、処遇改善加算の見直しや人材確保の重要性がさらに高まり、単独での事業継続が困難になるケースが増加しています。

こうした状況下で、事業の継続と成長を両立させる手段として、M&Aが有効な選択肢として注目されているのです。

買い手企業にとっても、既存の利用者基盤やヘルパー人材をそのまま引き継げるメリットは大きく、新規参入や事業拡大の効率的な手段となっています。

訪問介護業界の現状とM&A市場動向

日本の高齢化率は年々上昇を続けており、2025年には75歳以上の後期高齢者が国民のうち5人に1人となる状況です。

こうした社会背景のもと、訪問介護サービスへの需要は拡大の一途を辿っており、事業者数も増加傾向にあります。

一方で、介護人材の慢性的な不足や経営者の高齢化、介護報酬改定への対応、コンプライアンス強化など、経営課題も深刻化しています。

特に小規模事業者では後継者不在が深刻で、廃業を選択せざるを得ないケースも少なくありません。

このような環境下で、事業の規模拡大や経営基盤の強化を目指す企業による買収ニーズが高まっており、訪問介護業界のM&A市場は活発化しています。

特に大手介護事業者や異業種からの参入企業が、地域密着型の訪問介護事業者を買収するケースが増加しており、取引件数は年々増加傾向にあります。

事業承継問題を抱える中小規模の訪問介護事業者にとって、M&Aは有力な選択肢となっています。

高齢者人口の増加と介護需要の拡大

総務省の統計データによると、日本の65歳以上の高齢者人口は2025年には約3,677万人に達し、総人口に占める割合は30%を超える見込みです。

2040年には高齢化率が35%を超えると予測されており、この人口構造の変化は訪問介護市場に大きな影響を与えています。

特に75歳以上の後期高齢者人口の増加が顕著で、要介護認定者数は2025年時点で約700万人以上に達する見通しです。

この人口構造の変化に伴い、介護サービスを必要とする高齢者の数は年々増加し、特に在宅での生活を希望する方が多いことから、訪問介護への需要は急速に拡大しています。

厚生労働省の統計によれば、要介護認定者数は今後も増加傾向が続く見込みで、2040年には現在の1.5倍以上になると試算されています。

このような市場環境の中、訪問介護事業者にとってM&Aは事業拡大の有効な手段となっており、買い手企業にとっては成長市場への参入機会として、売り手企業にとっては適切な事業承継の選択肢として注目されています。

需要増加が確実視される訪問介護業界では、今後もM&A取引が活発化すると予想されます。

介護給付費の膨張

高齢者人口の増加に伴い、介護サービスに支払われる介護給付費は年々増大しており、国の財政を圧迫する重要な課題となっています。

厚生労働省の統計によれば、介護給付費は2000年の制度開始時から右肩上がりで増え続けており、2024年には12兆円に達し、2025年以降も増加する見込みとなっています。

この給付費の増大は、75歳以上の後期高齢者人口の増加が主な要因です。

訪問介護サービスの利用者数も比例して増えており、事業者にとっては市場拡大のチャンスである一方、国の財政負担は深刻化しています。

こうした給付費の膨張を抑制するため、政府は介護報酬の改定や要介護認定基準の見直し、自己負担割合の引き上げなど、制度改正を繰り返し実施してきました。

訪問介護事業者にとっては、報酬単価の引き下げや加算要件の厳格化により、収益確保が難しくなる傾向にあります。

特に小規模事業者では、経営効率化やサービスの高付加価値化が急務となっており、単独での経営継続が困難なケースも増えています。

このような状況が、M&Aを通じた事業統合や大手グループへの参画を検討する経営者が増加している背景となっています。

後継者不在による会社譲渡・事業譲渡の増加

訪問介護事業を営む経営者の高齢化が進む中、後継者不在が深刻な経営課題となっています。

特に創業者が60代後半から70代に達する事業者において、家族や親族や従業員への事業承継が困難なケースが増加しています。

家族がいても、この業界のことをわかってなかったり、従業員については、「自ら経営したい」という願望を持って働いている人は少なく、なかなか後継者を見つけられずにいるのが現状です。

帝国データバンクの調査によれば、介護業界全体の約65%の企業が後継者不在の状態にあり、訪問介護事業者も例外ではありません。

廃業を選択すれば、利用者へのサービス提供が途絶え、従業員の雇用も失われてしまいます。

こうした背景から、M&Aによる会社譲渡・事業譲渡を選択する経営者が急増しており、地域の介護サービスを維持しながら、従業員の雇用を守り、さらに創業者自身も適正な対価を得られる手段として注目されています。

事業承継を目的としたM&Aは、売り手・買い手・地域社会の「三方良し」を実現する有効な選択肢となっています。

介護人材不足と経営課題

訪問介護業界が直面する最大の課題は、「深刻な人材不足」とそれに伴う「経営の圧迫」です。

介護職員の有効求人倍率は全職種平均の3倍以上となっており、特に訪問介護員の確保は極めて困難な状況が続いています。

人材採用にかかるコストは年々上昇しており、小規模事業者にとっては大きな負担となっています。

加えて、以下のような経営課題が重なり、事業継続が困難になるケースも増加しています

- 介護報酬改定による収益の変動

- 労働環境改善のための人件費増加

- コンプライアンス対応のための管理コスト増大

- 利用者獲得のための営業活動の負担

- 後継者不在による事業承継問題

こうした複合的な課題に対して、単独での解決が難しいと判断した事業者が、M&Aという選択肢を検討するケースが増えています。

介護報酬のマイナス改定の影響

2024年度の介護報酬改定では、訪問介護の基本報酬が引き下げられ、多くの訪問介護事業者の収益に大きな影響を与えています。

特に小規模事業者では、利益率の低下により経営が圧迫されるケースが増加しています。

具体的には、この改定により、以下のような経営課題が顕在化しました。

- 報酬がマイナスになったことから、訪問介護員の昇給が困難になり、人材確保がさらに厳しくなった

- サービス提供を続けることで赤字が続き、事業継続を断念する事業者が出始めた

- 経営効率化のため、規模拡大や事業統合の必要性が高まった

こうした状況下で、単独での経営継続に限界を感じる事業者が、M&Aによる事業売却や大手グループへの参画を検討するケースが増えています。

大手事業者との統合により、スケールメリットを活かした経営効率化や、人材確保のための待遇改善が期待できることから、M&Aの実行で事業継続の可能性が高まるとして注目されています。

一方、買い手側にとっては、地域の訪問介護事業の会社譲渡に関する情報を多数取得できる機会が増加しており、M&A市場の活性化につながっています。

ただし、政府は2026年度に介護報酬の臨時改定を実施する方針を経済対策に明記しました。

この臨時改定では、介護人材の処遇改善や事業者の経営安定化を目的とした報酬の引き上げが検討されています。

今後の改定内容次第では、訪問介護事業の収益性が改善し、M&A市場における事業評価額にもプラスの影響を与える可能性があります。

2026年度の臨時改定に向けた動向を注視しながら、M&Aのタイミングを見極めることが重要です。

地域別の訪問介護のM&A動向

訪問介護のM&A取引は、地域の高齢化率や事業者の集積状況によって活発度が大きく異なります。

首都圏や関西圏などの大都市圏では、事業者数が多く競争も激しいため、規模拡大や事業統合を目的としたM&Aが頻繁に行われています。

特に東京都、神奈川県、大阪府では大手介護事業者による買収案件が多く、譲渡価格も比較的高水準で推移しています。

一方、地方都市や郡部では後継者不足が深刻化しており、事業承継を目的としたM&Aが増加傾向にあります。

- 都市部:事業拡大目的の戦略的M&Aが中心

- 地方部:事業承継・後継者問題解決のためのM&Aが主流

- 中核都市:両方のニーズが混在し取引が活発

地域特性を理解することで、より適切なM&A戦略の立案が可能となります。

訪問介護M&A・売却・譲渡の価格相場と評価方法

訪問介護事業の売却を検討する際、経営者が最も気になるのが「自社はいくらで売れるのか」という価格の問題です。

一般的に訪問介護事業のM&A価格は、営業利益の2~5年分を基準とした算定が行われることが多く、これに純資産額や営業権(のれん)を加味して最終的な価格が決定されます。

ただし、事業所の立地条件、利用者数の安定性、従業員の定着率、介護報酬の収益構造などによって評価は大きく変動します。

また、買い手企業のシナジー効果への期待度や、地域における競合状況なども価格に影響を与える重要な要素となります。

正確な企業価値を把握するためには、財務データだけでなく、事業の将来性や無形資産も含めた総合的な評価が不可欠です。

専門家による適切な企業価値評価を受けることで、売り手は適正価格での交渉が可能になり、買い手は投資対効果を正確に判断できるようになります。

上記の他に、「買い手企業の拠点が近くにあるかどうか」も重要です。 理由としては、人材確保が難しい業界であることから、ある一定のドミナント的な拠点経営を行っていかなければ、人材確保そのものが難しくなることから、検討する際に重要視されています。

訪問介護事業の企業価値算定基準

訪問介護事業のM&Aにおいて、適切な企業価値の算定は取引成功の鍵となります。

一般的な企業価値算定では、以下の3つの手法が用いられます。

- インカムアプローチ:将来の収益力を基準に評価する方法(DCF法など)

- マーケットアプローチ:類似企業の取引事例や市場株価を参考にする方法

- コストアプローチ:純資産を基準に評価する方法(時価純資産法など)

訪問介護事業では、介護報酬という安定収入が見込めるため、将来キャッシュフローを重視したインカムアプローチを用いながら、評価額のレンジを見立てることが多いです。。

加えて、利用者数、稼働率、従業員の定着率、地域でのブランド力なども評価に大きく影響します。

特に人材確保が困難な昨今では、優秀なヘルパーや管理者の在籍状況が企業価値を左右する重要な要素となっています。また、キーマンの就業継続が価値にも直結する点に注意が必要です。

売上・利益率による価格相場の目安

訪問介護事業の売却価格を具体的に算定する際には、年間の営業利益額を基準として評価する方法が一般的に用いられています。

例えば、年間営業利益が1,000万円の事業所であれば、過去の実績を加味して2,000万円~5,000万円程度が相場の目安となります。

ただし、利益率の高さも重要な評価ポイントです。

売上高営業利益率が10%以上の優良事業所は、通常よりも高い評価倍率が適用されることもあります。

逆に利益率が5%未満の場合は、収益性の改善余地があるかどうかが価格交渉の焦点となります。

また、安定した売上成長率を維持している事業所かどうかという点も重要です。安定した成長が見込める事業所であれば、評価においてもプラスに働くケースも少なくありません。

売上規模別の目安としては、年商5,000万円未満の小規模事業所では営業利益の1~3年分程度、年商1億円以上の中規模以上では2~5年分が相場となる傾向があります。

地域や運営形態による評価の違い

訪問介護事業の評価額は、事業所が所在する地域特性によって大きく異なります。

都市部の事業所は利用者数が多く安定した収益基盤を持つため、高評価を受ける傾向にあります。

一方、地方では人口減少の影響を受けやすいものの、競合が少なく地域に根ざした安定経営ができている場合は評価が上がることあります。

運営形態による評価の違いも重要な要素です。

- 法人格(株式会社、個人事業、NPO法人など)

- 事業規模(単独事業所か複数拠点か)

- サービス内容の多様性(訪問介護のみか、他サービスとの複合経営か)

これらの要因が総合的に評価され、最終的な売却価格に反映されます。

特に指定事業所の許認可状況や、行政との良好な関係性なども、買い手にとって重要な判断材料となるため、価格交渉において有利に働くポイントです。

訪問介護を売却する側のメリットとデメリット

訪問介護事業の売却を検討する際、経営者は様々な選択肢の中から最適な道を選ぶ必要があります。

売却という選択肢には、後継者不在の解決や経営資源の獲得といった大きなメリットがある一方、従業員やサービス利用者への影響といった慎重に考慮すべき課題も存在します。

特に訪問介護業界では、人材確保の難しさや報酬改定への対応など、独自の経営課題を抱えるケースも多く、M&Aによる解決が有効とならない場面も少なくありません。

本セクションでは、売却を選択した場合の具体的なメリットとデメリットを詳しく解説し、経営判断の材料となる情報を提供します。

事業承継や経営戦略の見直しを検討されている方は、これらの要素を総合的に判断することで、より適切な意思決定が可能となるでしょう。

売却側の主なメリット

訪問介護事業のオーナーがM&Aによって事業を売却する場合、さまざまな経営上の課題を解決できる可能性があります。

最も大きな利点は、後継者不在の問題を解消できることです。

家族や従業員に適任者がいない場合でも、事業の継続と従業員の雇用を守りながら円滑に経営を引き継ぐことができます。

また、売却によって得られる資金を活用して、新たな事業展開や個人の生活設計を実現することも可能です。

特に、創業時から事業を育ててきたオーナーにとっては、その労力と時間に対する正当な対価を得られる機会となります。

さらに、大手企業グループの傘下に入る場合は、安定した経営基盤のもとでサービスの質を向上させ、地域の利用者により良いケアを提供し続けられるという社会的意義もあります。

これらのメリットは、単なる金銭的な利益だけでなく、事業の永続性と社会貢献の両立を実現する選択肢となるのです。

売却側が注意すべきデメリット

訪問介護事業の売却には魅力的なメリットがある一方で、慎重に検討すべきリスクや課題も存在します。

特に以下の点については、売却前に十分な対策を講じる必要があります。

- 従業員の雇用条件や処遇が変更される可能性があり、優秀な人材の流出リスクが高まる

- サービス利用者との信頼関係が損なわれ、契約解除や評判低下につながる恐れがある

- 売却価格が期待を下回る場合があり、特に小規模事業所では買い手が限定される

- 売却後の競業避止義務により、同一の事業実施が制限される期間が発生する

- デューデリジェンスの過程で過去の法令違反や労務管理の不備が発覚し、取引条件に影響を及ぼす

これらのデメリットを最小限に抑えるには、早期からの準備と専門家のサポートが不可欠です。

売却のタイミングや条件交渉において、自社の状況を正確に把握し、適切な対策を講じることが成功への鍵となります。

事前にデメリットとなるポイントを見極めたうえで、対策を講じることができていれば、大きな論点になることも避けることも可能です。

従業員や利用者への影響

訪問介護事業の売却において、最も慎重に配慮すべき要素が現場で働く従業員とサービスを利用されている方々への影響です。

M&Aの実施後、労働条件や給与体系が変更される可能性があり、従業員の不安や離職につながるケースも少なくありません。

特に訪問介護では、利用者との信頼関係が重要であり、担当ヘルパーの変更は大きな不安材料となります。

言い換えると、担当に利用者が紐づいていると考える事ができるため、担当の離職が利用者の離脱に直結すると考えるべきです。

また、サービスの質や提供体制が変わることで、利用者やその家族から不満の声が上がることもあります。

売却を成功させるためには、M&Aの実行後に従業員への丁寧な説明を行い、雇用条件の維持について買い手と明確な合意を事前に形成することが不可欠です。

同様に、利用者への十分な説明と引継ぎ期間の確保により、サービスの継続性を保証する取り組みが求められます。

これらの対応を怠ると、売却後の事業運営に支障をきたし、結果的にM&Aの価値を損なう可能性があります。

訪問介護を買収する側のメリットとデメリット

訪問介護事業の買収を検討する際には、参入メリットと潜在的なリスクの両面を十分に理解することが重要です。

買収によって既存の利用者基盤や事業基盤を即座に獲得できる一方で、介護業界特有の課題にも直面する可能性があります。

特に人材不足が深刻化する介護業界において、優秀なヘルパーや看護師を抱える事業所の買収は大きな競争優位性となります。

しかし、買収後の人材定着や既存顧客との関係維持、さらには介護報酬制度の変更リスクなど、慎重に検討すべき要素も少なくありません。

本章では、買収を成功させるために知っておくべきメリットとデメリットを具体的に解説し、判断材料となる情報を提供します。

買収側の主なメリット

訪問介護事業を買収することで、既存の顧客基盤や介護スタッフを即座に獲得できる点が最大の魅力となります。

新規参入の場合、事業所の開設から人材採用、利用者の獲得まで数年を要しますが、M&Aによってこれらのプロセスを大幅に短縮できます。

具体的なメリットとしては以下が挙げられます。

- 事業立ち上げ期のリスクを回避し、初月から安定した収益を確保できる

- 経験豊富な介護スタッフとそのノウハウを承継できる

- 既存の利用者との信頼関係を引き継げる

- 複数事業所の買収により、地域内でのシェア拡大が可能

- 介護報酬の加算要件を満たすための実績を短期間で構築できる

特に人材不足が深刻な介護業界において、優秀なスタッフを確保できることは、事業の持続的成長に直結する重要な要素です。

買収側が注意すべきデメリットとリスク

訪問介護事業の買収には、慎重に評価すべき複数のリスクが存在します。

まず人材の流出リスクが最も深刻な課題となります。

買収後に経営方針や労働条件が変更されることで、既存のヘルパーや看護師が退職してしまうケースが少なくありません。

また、介護報酬改定による収益性の変動リスクも見逃せません。

3年ごとの報酬改定により、想定していた収益計画が大きく狂う可能性があります。

さらに、利用者との信頼関係が損なわれるリスクも考慮が必要です。

訪問介護は対人サービスの性質が強く、経営者や担当ヘルパーの変更により利用者が他事業所へ移ってしまうことがあります。

加えて、労務管理の不備や過去のコンプライアンス違反が買収後に発覚するケースもあるため、デューデリジェンスの徹底が不可欠です。

訪問介護M&Aを成功させるポイント

訪問介護事業のM&Aを成功に導くためには、業界特有の評価ポイントを押さえた戦略的なアプローチが不可欠です。

適切な企業価値算定と情報開示の透明性が、買い手からの信頼獲得と適正価格での取引実現につながります。

特に訪問介護では、利用者との信頼関係やケアマネジャーとのネットワーク、ヘルパーの定着率など、財務数値だけでは測れない無形資産が事業価値を大きく左右します。

また、介護保険制度の改正動向を見据えた事業計画の提示や、コンプライアンス体制の整備状況も重要な評価要素となります。

売却側は事業の強みを明確化し、買収側は統合後のシナジー効果を具体的に描くことで、双方にとって価値あるM&Aが実現できるのです。

本セクションでは、実際の成功事例から導き出された実践的なポイントを詳しく解説していきます。

売却を成功させるための準備と戦略

訪問介護事業の売却において、高値での取引を実現するには事前の入念な準備と明確な戦略立案が不可欠です。

まず重要なのは、自社の強みと課題を客観的に分析し、企業価値を最大化するための改善を行うことです。

具体的には以下のような準備が求められます。

- 利用者数や稼働率などの事業数値の整理と可視化

- 介護スタッフの勤続年数や資格保有状況の明確化

- 契約書類や労務管理体制の整備

- 顧客満足度やクレーム対応履歴の文書化

- 地域における競合分析と自社の差別化ポイントの明確化

また、売却のタイミングも重要な戦略要素となります。

介護報酬改定の直後や、地域での需要増加が見込まれる時期を狙うことで、より有利な条件での交渉が可能になります。

専門家のサポートを受けながら、これらの準備を計画的に進めることが成功への第一歩となります。

買収を成功させるためのデューデリジェンス

訪問介護事業の買収において、デューデリジェンスは投資判断を左右する最も重要なプロセスです。

財務面では、過去3年分の決算書や介護報酬の請求実績、未収金の状況を精査し、実態利益と簿外債務の有無を確認することが必須となります。

法務面では、介護事業所指定の有効期限、各種許認可の取得状況、労働契約や雇用条件の適法性、過去の行政指導や監査結果を詳細にチェックします。

特に訪問介護では、利用者との契約内容やケアプランの適切性、個人情報保護体制の整備状況も重要な調査対象です。

人材面では、ヘルパーの資格保有状況や平均勤続年数、離職率を確認し、M&A後の人材流出リスクを評価します。

また、主要な紹介元ケアマネジャーとの関係性や地域における評判も、事業継続性を判断する上で欠かせない要素となります。

譲渡後の運営体制とスムーズな引継ぎ

M&A成立後の最大の課題は、利用者やスタッフへの影響を最小限に抑えながら、新体制への移行を円滑に進めることです。

特に訪問介護では、利用者との信頼関係が事業の根幹をなすため、経営者交代の事実を丁寧に説明し、サービス品質が維持されることを明確に伝える必要があります。

ヘルパーやケアマネジャーなどの従業員に対しては、雇用条件や処遇の継続性を早期に示すことで、不安を解消し離職を防ぐことができます。

また、業務マニュアルやケア記録、利用者情報などの引継ぎ資料を整備し、買い手企業が速やかに運営を把握できる環境を整えることも重要です。

引継ぎ期間中は前経営者が一定期間サポート役として残ることで、現場の混乱を防ぎ、スムーズな運営移管が実現します。

利用者・従業員・取引先すべてのステークホルダーへの丁寧なコミュニケーションが、譲渡後の事業継続性を確保する鍵となるのです。

訪問介護のM&Aの流れ

訪問介護事業のM&Aを成功させるためには、明確なプロセスを理解し、各段階で適切な対応を行うことが重要です。

一般的なM&Aの流れは、準備段階から最終契約までおおよそ9ヶ月から1年程度を要します。

具体的には以下のような段階を経て進行します。

- 事前準備・戦略立案:M&Aの目的明確化、企業価値評価、必要書類の整備

- 相手先選定・交渉開始:候補企業のリストアップ、秘密保持契約の締結、初期的な条件交渉

- デューデリジェンス:財務・法務・事業面での詳細調査、リスクの洗い出し

- 最終契約・クロージング:最終条件の合意、契約書の締結、代金決済と経営権の移転

各段階において専門家のサポートを受けることで、円滑かつ確実な取引実現が可能となります。

特に訪問介護事業では、利用者やスタッフへの配慮も重要な要素となるため、計画的な進行が求められます。

但し、スタッフにM&Aを進めていることは一般的には開示しません。その点に注意して進める必要があります。

①M&Aの専門家を選定・相談

訪問介護事業のM&Aを成功させるための第一歩は、信頼できる専門家パートナーを見つけることです。

M&A仲介会社やアドバイザーは、介護業界特有の法規制や許認可の取り扱い、事業評価の方法に精通しており、適切な相手先の選定から交渉、クロージングまでをサポートしてくれます。

初回相談では、事業の現状や売却・買収の目的、希望条件などを率直に伝え、専門家の実績や手数料体系、サポート範囲を確認することが重要です。

特に訪問介護業界では、事業所の指定更新時期や職員の雇用継続、利用者への影響など、配慮すべき事項が多岐にわたるため、介護業界でのM&A実績が豊富な専門家を選ぶことをおすすめします。

複数の専門家と面談し、自社の状況に最も適したパートナーを選定することで、その後のプロセスがスムーズに進みます。

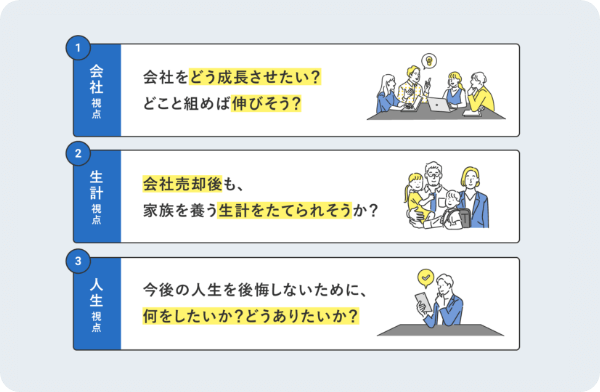

②希望条件・方針を検討する

M&Aを進める前に、自社の希望条件や基本方針を明確にしておくことが、その後の交渉を円滑に進めるための重要な土台となります。

売り手側であれば、希望売却価格や従業員の雇用維持、利用者へのサービス継続といった譲れない条件を整理しておく必要があります。

一方、買い手側は買収予算や事業拡大の目標エリア、既存事業とのシナジー効果など、投資判断の基準を設定することが求められます。

具体的には以下のような項目を検討します。

- 価格条件:最低希望額または上限予算

- 取引スキーム:株式譲渡か事業譲渡か

- 従業員の処遇:雇用継続の範囲と条件

- 経営者の関与:引き継ぎ期間や役職の有無

- スケジュール:希望する契約締結時期

これらの条件を事前に整理することで、相手との交渉において自社の立場を明確に伝えられ、ミスマッチを防ぐことができます。

③買収企業(買い手)の選定

M&Aの成否を左右する重要なステップとして、適切な買収候補企業の選定が挙げられます。

この段階では、M&A仲介会社やアドバイザーを通じて、複数の買収候補企業に対してアプローチを行います。

訪問介護事業の特性を理解し、事業のシナジー効果を見込める相手先を見極めることが重要です。

選定基準としては以下のような項目が挙げられます。

- 事業エリアの重複や補完関係

- 経営理念や企業文化の適合性

- 財務健全性と資金力

- 既存スタッフや利用者への配慮姿勢

- 提示条件の妥当性

複数の候補企業と並行して交渉を進めることができれば、より有利な条件での契約締結が可能にもなります。

この過程では、秘密保持契約を締結した上で、段階的に詳細情報を開示していくことが一般的です。

④売却企業と買収企業の面談・交渉と基本合意

初回面談では、双方の経営者が直接対話し、事業の方向性や経営理念の一致を確認します。

この段階では、譲渡理由や譲渡の意思決定に至った流れの理解や買収の目的理解から、企業文化の相性や経営ビジョンの共有が重要な判断材料となります。

面談を重ねる中で、譲渡価格や譲渡条件、従業員の処遇、サービス継続性などの具体的な条件交渉に入ります。

双方が大筋で合意に達した時点で、基本合意書(LOI)を締結します。

基本合意書には以下の内容が盛り込まれます。

- 譲渡価格の基本的な金額

- 独占交渉権の設定期間

- デューデリジェンスの実施条件

- 従業員や利用者への対応方針

- 譲渡後のオーナーの処遇や勤務条件

ただし、基本合意は法的拘束力を持たない場合が多く、最終契約までに条件が変更される可能性があります。

これは、基本合意後に実施されるデューデリジェンスによって条件の変更となる論点が発生する可能性があるからです。

訪問介護事業では、利用者への継続的なサービス提供が最優先事項となるため、この点を踏まえた丁寧な交渉が求められます。

⑤買い手側のデューデリジェンス(企業監査)の実施

基本合意締結後、買い手企業は対象となる訪問介護事業に対して詳細な実態調査を実施します。

この段階では、財務・法務・労務・事業面など多角的な視点から精査が行われ、隠れたリスクや問題点を洗い出します。

主な調査項目は以下の通りです。

- 財務デューデリジェンス:過去3~5年分の財務諸表、資金繰り、簿外債務の有無

- 法務デューデリジェンス:介護保険事業所の指定状況、契約書類、訴訟リスク

- 労務デューデリジェンス:従業員の雇用契約、労働条件、社会保険の加入状況

- 事業デューデリジェンス:利用者数の推移、サービス提供体制、評価・口コミ

調査結果によっては価格の再交渉や、特定のリスクに対する補償条項の設定が行われることもあります。

売り手側は正確な情報提供と資料準備によって、円滑な調査進行に協力することが重要です。

⑥条件交渉と最終契約書の締結

デューデリジェンスが完了すると、いよいよ取引の最終段階に入ります。

この段階では、調査結果を踏まえた価格調整や各種条件の詳細な詰めを行い、双方が納得できる合意形成を目指します。

主な交渉事項には以下が含まれます。

- 最終的な譲渡価格の決定

- 支払方法と支払時期の確定

- 役員・従業員の処遇に関する取り決め

- 売主の競業避止義務の範囲と期間

- 表明保証の内容と補償条件

全ての条件について合意に達したら、最終契約書(株式譲渡契約書または事業譲渡契約書)を作成し、正式に締結します。

契約書には、譲渡対象の特定、価格、支払条件、クロージング日、表明保証、誓約事項などが詳細に記載されます。

この段階では弁護士など専門家による契約書のレビューを受け、法的リスクを最小限に抑えることも重要です。

⑦関係者への説明と行政機関への各種届出

M&A取引が完了した後、事業を円滑に継続するためには適切な情報開示と行政手続きが不可欠です。

関係者への説明は、取引完了後速やかに実施することが重要で、以下の順序で進めるのが一般的です。

- 従業員への説明:雇用条件や処遇、今後の方針について丁寧に伝達

- 利用者・ご家族への通知:サービス内容や担当者の変更有無を明確に説明

- 取引先への連絡:契約関係の継続や窓口の変更について案内

また、訪問介護事業は指定事業者制度のもとで運営されているため、都道府県や市区町村への届出が必須となります。

具体的には、事業者指定の変更届、法人代表者の変更届、管理者変更届などを所定の期限内に提出する必要があります。

これらの手続きを怠ると、指定の取消しや介護報酬の請求に支障をきたす可能性があるため、専門家と連携しながら漏れなく対応することが求められます。

管理者やサービス管理責任者に変更がある場合、要注意となりますので事前に各地自体の指定を確認することをお勧めいたします。

⑧クロージングと譲渡実行

最終契約書への署名が完了したら、いよいよ実際の譲渡を実行する段階に入ります。

クロージングでは、契約書に定められた条件が全て満たされているかを確認した上で、対価の支払いと経営権の移転を同時に行います。

具体的には以下の手続きを進めます。

- 株式譲渡の場合:株式の名義書換、株主名簿の変更、取締役会での承認、株主総会での承認

- 事業譲渡の場合:資産・契約の移転手続き、許認可の引継ぎ申請

- 対価の決済:銀行振込やエスクローサービスを通じた代金支払い

- 関係者への通知:従業員、取引先、利用者への正式な通知

訪問介護事業では、介護保険事業者の指定変更届など、行政への届出も必要となります。

クロージング後は、統合プロセス(PMI)に移行し、円滑な事業運営の引継ぎを実現することが重要です。

訪問介護M&Aの成功事例

訪問介護業界では、実際に多くの企業がM&Aを活用して事業拡大や経営課題の解決に成功しています。

例えば、地方で小規模に運営していた訪問介護事業者が大手企業の傘下に入ることで、経営資源やノウハウの共有により利用者満足度を向上させながら売上を大幅に伸ばしたケースがあります。

また、後継者不在に悩んでいた事業者が、同業他社への事業承継型M&Aを実現し、従業員の雇用を守りながら創業者が適正価格での事業売却を達成した事例も報告されています。

買い手側においても、既存の顧客基盤や有資格者を一度に獲得できることで、新規参入のリスクを大幅に軽減しながら市場シェアを拡大した成功例が多数存在します。

これらの事例から、適切な戦略とパートナー選びがM&A成功の鍵となることが分かります。

大手介護事業者による訪問介護事業の譲受事例

近年の訪問介護業界では、大手企業による事業買収が活発化しており、業界再編の動きが加速しています。

代表的な事例として、SOMPOケアやベネッセスタイルケアなどの大手介護事業者が、地域密着型の訪問介護事業所を積極的に譲受するケースが増加しています。

これらの大手企業は、全国展開を目指す戦略の一環として、既に確立された顧客基盤や地域ネットワークを持つ事業所を買収することで、効率的なエリア拡大を実現しています。

特に都市部や高齢化が進む地域では、優良な訪問介護事業所に対する買収ニーズが高く、売却価格も比較的高水準で推移している傾向にあります。

また、大手企業による買収では、従業員の雇用維持や処遇改善、システム導入による業務効率化など、事業の継続性と発展性を重視した条件提示がなされることが多いのも特徴です。

地域密着型事業者の事業承継成功事例

ある地方都市で20年以上にわたり訪問介護サービスを提供してきた事業者が、後継者不在という課題を抱えながらも地域貢献を継続したいという想いから、同じ理念を持つ近隣の介護事業者とのM&Aを決断しました。

この事例では、売り手側が長年培ってきた地域ネットワークと信頼関係、そして優秀なケアスタッフを引き継ぐことを最優先条件としました。

買い手側は事業エリアの拡大を目指しており、双方の目的が合致したことで交渉はスムーズに進行しました。

結果として、従業員全員の雇用継続と処遇改善が実現し、利用者へのサービス品質も維持されました。

創業者は適正な価格での事業売却を達成し、買い手企業は即戦力となる人材と顧客基盤を獲得することで、地域における介護サービスの質と量の両面で向上を実現した成功例となっています。

デイサービスとの複合型 m&a事例

訪問介護事業者が通所介護(デイサービス)を運営する企業と統合することで、サービスの多様化と収益基盤の強化を同時に実現した事例が増えています。

ある地域密着型の訪問介護事業者は、同じエリアで展開していたデイサービス事業者とのM&Aにより、利用者に対して在宅と通所の両方のサービスを提供できる体制を構築しました。

この統合により得られた主なメリットは以下の通りです。

- 利用者の状態に応じた柔軟なケアプランの提案が可能になった

- 施設と人材を相互活用することで運営コストを削減できた

- 介護報酬の収益源が多様化しリスク分散が実現した

- ケアマネージャーからの紹介案件が増加した

このような複合型サービスの展開は、地域包括ケアシステムの推進という国の方針とも合致しており、今後さらに注目される戦略となっています。

訪問介護M&Aの相談先と案件の探し方

訪問介護事業のM&Aを進める際、適切な相談先を選ぶことが成功の鍵となります。

主な相談先として、M&A仲介会社、金融機関、会計事務所や税理士事務所、事業承継・引継ぎ支援センターなどがあります。

M&A仲介会社は介護業界に特化した専門家が在籍しており、豊富な案件情報と交渉ノウハウを持っています。

金融機関は融資と併せたサポートが可能で、会計事務所は税務面での助言が得意です。

案件を探す方法としては、仲介会社のネットワークを活用する方法、業界団体や同業者からの紹介、M&Aマッチングサイトの利用などが効果的です。

特に訪問介護事業は地域性が強いため、地元に精通した相談先を選ぶことで、より適切なマッチングが実現できます。

複数の相談先に問い合わせ、比較検討することをお勧めします。

M&A仲介会社・専門家の活用

訪問介護事業のM&Aを成功させるためには、業界に精通した専門家のサポートが不可欠です。

M&A仲介会社は、適切な売却価格の算定から買い手候補の選定、交渉の進行、契約書の作成まで、一連のプロセスを専門的にサポートします。

特に訪問介護業界では、介護報酬制度の理解や利用者・スタッフの引継ぎなど、業界特有の課題が存在するため、介護業界のM&A実績が豊富な仲介会社を選ぶことが重要です。

また、税理士や弁護士などの専門家と連携することで、税務面や法務面のリスクを最小限に抑えられます。

経験豊富な専門家の活用により、情報の非対称性を解消し、適正な価格での取引と円滑な事業承継を実現できるでしょう。

介護事業特化型M&Aプラットフォーム

近年、訪問介護業界に特化したM&Aマッチングプラットフォームが増加しており、効率的な案件探しの手段として注目されています。

これらのプラットフォームでは、介護事業の特性を理解した専門家がサポートし、事業規模や地域、サービス内容など詳細な条件で案件を検索できます。

一般的なM&A仲介と異なり、介護保険制度や指定基準、人材確保といった業界特有の課題に精通しているため、スムーズな交渉が可能です。

また、匿名での情報交換から始められるため、現在の取引先や従業員に知られることなく、慎重に検討を進められます。

登録から成約まで、デジタル技術を活用した効率的なプロセスにより、従来よりも短期間でのマッチングが実現できる点も大きなメリットです。

多くのプラットフォームでは初期相談が無料となっており、まずは気軽に情報収集から始めることができます。

金融機関や士業事務所への相談

既に取引のある金融機関や顧問税理士・会計士に相談する方法は、信頼関係が構築されている点で大きなメリットがあります。

金融機関は融資実績から事業の財務状況を把握しており、M&A後の資金調達についても一貫したサポートが期待できます。

特に地方銀行や信用金庫は地域の介護事業者ネットワークを持っているため、地元での案件紹介に強みがあります。

税理士や公認会計士は、事業の財務デューデリジェンスや税務面でのアドバイスが可能です。

ただし、M&A仲介を専門としていない場合、案件のマッチング力や交渉ノウハウが限定的な可能性があります。

そのため、財務・税務面の相談は士業に、案件探しや交渉は専門の仲介会社にと、役割を分けて活用することで、より効果的なM&A推進が実現できます。

訪問介護のM&Aに関するよくあるご質問

Q:従業員の方々にいつのタイミングでM&Aについて話をすればよいでしょうか?また、事前に相談をしてもよいものでしょうか?

A:一般的には「M&Aを完了したタイミング」での開示が良いと考えます。理由は、「まだ決まっていない中で話したところで、従業員様は「どうなるんだろう?」という不安が募るだけになるから」です。また、事前に相談をすることも一般的ではありません。ただ、事業や組織の状況によっては、弊社の事例にもあるように、相談をする場合もあります。その際の伝え方などはサポート致します。

Q:赤字ですが、売却検討は可能でしょうか?

A:はい、可能です。実際に赤字企業の譲渡のサポートも行っております。ただ、あくまでも「お相手があってのお話」となりますので、赤字の状況など、お客様の状況によってM&Aの可能性は変わって参ります。

その他、お客様から頂いたご質問もまとめておりますので、ご覧いただけますと幸いです。もしご不明点がございましたら、いつでもお問い合わせくださいませ。

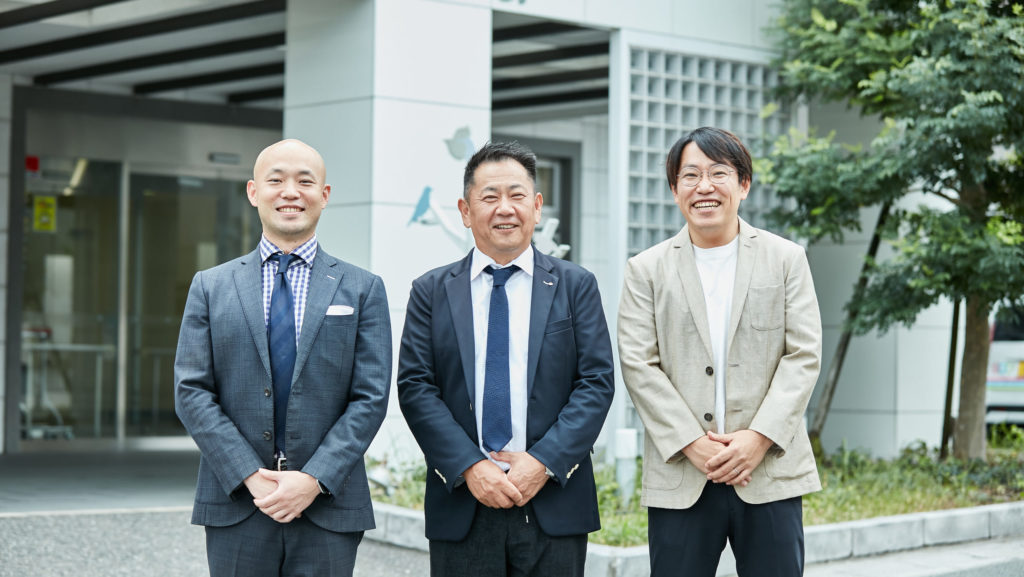

当社の訪問介護M&A仲介実績(お客様インタビュー)

事例1(売主様):ご利用者様や社員、家族を守ろうとした結果、会社を適切な人に託すことを決断しました。

介護業界未経験だったオーナー様が、父の相続を機に当業界に参入。ただ、“このままではご利用者様や社員を守れなくなるかもしれない”という不安から、会社の譲渡を決意。M&Aの検討を進める中で、キーマンであったスタッフにも開示し、相談しながら最適な進め方を検討し、無事に株式譲渡を進めることが出来ました。

事例2(買主様):訪問介護サービスの幅が広がると考え、事業を譲り受けることにしました。

社会福祉法人を運営する法人にて、訪問介護サービスを展開する株式会社より事業譲渡を実行致しました。M&Aの実行を進めるには、まずはオーナー様の希望をしっかりとヒアリングし、出来ること・調整が必要なことをしっかりと明示することで、実行後の「不満」に繋がらないように注力をされました。実際にM&Aを行ったあとには、利用者の方々にも詳細をご説明し、ほぼ全ての契約を引き継ぐことも出来、今ではオーナー様も法人の中でキーマンとしてご活躍されていらっしゃいます。

まとめ

訪問介護業界におけるM&Aは、高齢化社会の進展とともに重要な経営戦略として位置づけられています。本記事では、2025年の最新市場動向から、訪問介護事業の適正な価格相場、売り手・買い手それぞれの視点でのメリットとデメリット、そしてM&Aを成功に導くための実践的なポイントまで幅広く解説してきました。

訪問介護のM&Aを成功させるには、事業の特性を理解した上で、適切なパートナー選定と綿密な準備が不可欠です。

事業の売却や買収、事業承継をお考えの方は、専門的な知識と豊富な実績を持つパートナーのサポートが成功への近道となります。

当社では、訪問介護業界に精通したM&Aの専門家が、お客様の状況に応じた最適なソリューションをご提案いたしますので、ぜひお気軽にご相談ください。