企業経営者にとって、後継者への経営権の引き継ぎは重要な課題です。しかし、「事業承継」と「事業継承」という似た言葉の違いを正確に理解している方は意外と少ないのではないでしょうか。

実は、この二つの言葉には明確な使い分けがあり、特にM&Aや法的手続きにおいては正しい理解が不可欠となります。

本記事では、事業承継と事業継承の違いを明確にした上で、親族内承継・従業員承継・M&Aという三つの承継方法について詳しく解説します。

さらに、事業承継を成功させるための具体的なポイントや最新の支援制度についても紹介しますので、これから承継を検討される経営者の方はぜひ参考にしてください。

事業承継と事業継承の違い

経営者が後継者に事業を引き継ぐ際、しばしば混同される二つの用語があります。

「事業承継」は法律用語として正式に使用される表記であり、中小企業庁や経済産業省の公式文書でも採用されています。一方、「事業継承」は一般的な日本語表現として使われることがありますが、ビジネス文書や法的な場面では推奨されません。

| 使用場面 | 意味 | 推奨度 | |

| 事業承継 | 法律・行政文書・正式な場面 | 経営権・資産・理念を包括的に引き継ぐ | ビジネスでは必須 |

| 事業継承 | 日常会話・一般的な表現 | 単に受け継ぐという意味 | 非推奨 |

M&Aや会社売却を含む経営権の移転、株式の譲渡、事業の引き継ぎといった実務的な場面では「事業承継」を使用するのが一般的です。

両者の使い分けを理解することで、専門家や金融機関との円滑なコミュニケーションが可能となります。

事業承継とは

経営者が培ってきた企業価値を次世代に引き継ぐ行為を指す正式な法律用語です。

単なる株式や資産の移転だけでなく、経営理念・技術・ノウハウ・取引先との関係など、目に見えない無形資産も含めた包括的な承継を意味します。

中小企業庁によれば、事業承継には以下の三つの要素が含まれます。

- 人の承継:経営権や代表権の引き継ぎ

- 資産の承継:株式、事業用資産、資金などの承継

- 知的資産の承継:経営理念、技術、ノウハウ、顧客情報などの承継

近年では親族内だけでなく、社内の役員・従業員への承継や、M&Aによる第三者への承継も増加しています。

経済産業省のデータでも、事業承継の多様化が示されており、企業の状況に応じた最適な方法を選択することが重要です。

事業継承とは

一般的な日本語表現として使われる「継承」という言葉は、何かを受け継ぐという広い意味を持つ表現です。

文化や伝統、技術などを次世代に引き継ぐ際に用いられることが多く、「伝統継承」「技術継承」といった形で使用されます。

ビジネスの文脈では、単に事業を引き継ぐという行為そのものを指す場合に「事業継承」という表記が見られることがあります。

特に、M&Aや会社売却を検討する際は、契約書や公的文書で「承継」を使用する必要があるため、正しい用語の理解が不可欠です。

「継承」は日常会話では問題ありませんが、専門的な場面では「承継」を使用することが推奨されます。

弊社では「事業承継」で言葉は揃えており、お客様の混乱に繋がらないように配慮しております。意味を持って「継承」とおっしゃるお客様もいらっしゃいますが、それ自体が間違いということではありませんので、ご安心ください。

事業承継と事業継承の意味の違い

二つの用語は、漢字の違いだけでなく、その意味にも明確な差異があります。

「承継」は「受け継いで続ける」という意味を持ち、経営権、資産、従業員、取引先との関係、企業文化など、事業に関わるすべての要素を包括的に引き継ぐことを指します。法律用語として、民法や会社法でも使用される正式な表記です。

一方、「継承」は「受け継ぐ」という意味で、文化や伝統、技術といった無形の要素を次世代に伝えるニュアンスが強い言葉です。

- 承継:経営権・株式・資産・負債などを法的に引き継ぐ

- 継承:理念・技術・ノウハウなど精神的側面を受け継ぐ

中小企業庁の事業承継ガイドラインでも「承継」が統一して使用されており、M&Aや事業売却を検討する際には、この正しい用語理解が不可欠です。

事業承継とM&Aの違い

後継者問題の解決手段として、両者は密接に関連していますが、その範囲と目的には大きな違いがあります。

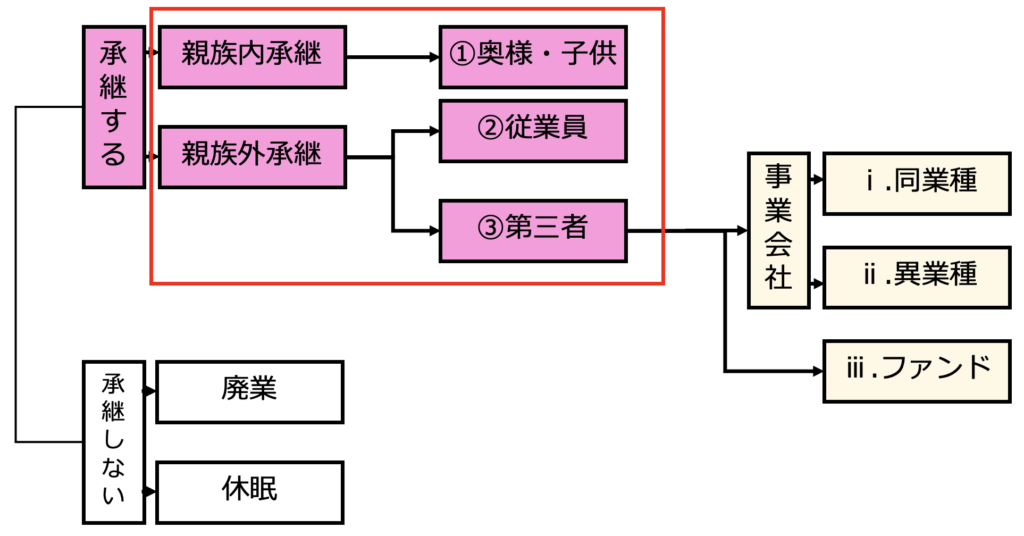

事業承継は、経営権の引き継ぎ全般を指す包括的な概念であり、「親族内承継」「社内承継」「第三者への承継(M&A)」という3つの選択肢が含まれます。

一方、M&A(Mergers and Acquisitions)は、事業承継の手段の一つとして位置づけられ、合併(Merger)と買収(Acquisition)を通じて第三者に経営権を譲渡する方法です。

| 範囲 | 選択肢 | 目的 | |

| 事業承継 | 後継者への引き継ぎ全般 | 親族内・社内・第三者承継 | 事業の継続 |

| M&A | 第三者への売却・統合 | 株式譲渡・事業譲渡・合併等 | 企業価値の最大化・事業拡大 |

近年では、後継者不在の中小企業がM&Aを活用するケースが増加しており、事業承継の有力な選択肢として認知されています。

M&Aは単なる会社売却ではなく、従業員の雇用維持や技術・ノウハウの継承、企業価値の向上を実現できる戦略的な事業承継の選択肢です。

親族内に適切な後継者がいない場合でも、M&Aによって事業の永続性を確保できる可能性があります。

事業承継と事業継承の使い分けと理解する重要性

企業経営において、「承継」と「継承」という二つの漢字表記を正しく使い分けることは、法的手続きや専門家とのコミュニケーションを円滑にする上で極めて重要です。

特にM&Aや事業売却を検討する際、「事業承継」は法律や税制の正式な用語として使用されており、中小企業庁や国税庁の公式文書でも一貫してこの表記が採用されています。誤った用語を使用すると、専門家への相談時や契約書類の作成時に混乱を招く可能性があります。

M&Aや事業売却を検討する経営者にとって、この違いを理解することで以下のメリットがあります。

- 専門家や金融機関との円滑なコミュニケーション

- 税制優遇措置や補助金申請における正確な手続き

- 法的書類作成時の適切な用語選択

特に、事業承継税制などの支援制度を活用する際には、正しい用語理解が申請要件の把握につながり、スムーズな承継計画の立案が可能になります。

ビジネスシーンでの正しい使い分け方

実務の場面では、法的文書や公的手続きでは必ず「事業承継」を使用するのが原則です。

契約書、株式譲渡契約、事業承継税制の申請書類など、法的効力を持つ書類では「承継」が正しい表記となります。

具体的な使い分けの基準は以下の通りです。

| 正しい表記 | 具体例 | |

|---|---|---|

| 法的手続き | 事業承継 | 株式譲渡契約書、事業承継計画書 |

| 税制優遇 | 事業承継 | 事業承継税制の適用申請 |

| M&A関連 | 事業承継 | デューデリジェンス資料 |

| 技術・文化 | 事業継承 | 職人技術の継承、企業理念の継承 |

M&Aアドバイザーや税理士などの専門家とのコミュニケーションでも「事業承継」を使用することで、スムーズな意思疎通が可能になります。

企業価値向上を目指す経営者の方は、この使い分けを正確に理解しておくことが重要です。

日常会話での使い分け

ビジネスシーンでは、「承継」と「継承」を状況に応じて使い分けることで、より正確な意思疎通が可能になります。

具体的には以下のような使い分けが一般的です。

| 適切な表現 | 理由 | |

|---|---|---|

| 法的手続き・公的文書 | 事業承継 | 中小企業庁などの公的機関が使用する正式用語 |

| 社内での引き継ぎ説明 | どちらでも可 | 意味が通じれば問題ない |

| 技術や伝統の継承 | 事業承継 | 文化的要素の引き継ぎを強調 |

| M&A・事業売却 | 事業承継 | 契約書類や専門家との対話で必須 |

特に金融機関や中小企業庁と相談する際には「承継」を使うことで、専門的な知識を持つ経営者として信頼性が高まります。

一方、社内コミュニケーションでは、従業員の理解を優先し、柔軟に表現を選ぶことも有効です。

公的機関や法律で使われているのはどちら

公的機関や法律文書では、「事業承継」という表記が正式に採用されています。

会社法や中小企業基本法などの法令、国税庁や中小企業庁の公式文書においても、一貫してこの表記が使用されています。

中小企業庁の事業承継ポータルサイトや、国税庁の事業承継税制に関するページでも、すべて「事業承継」と表記されています。

主な使用例は以下の通りです。

- 事業承継税制(法人版・個人版)

- 事業承継補助金

- 事業承継計画

- 中小企業における経営の承継の円滑化に関する法律

M&Aや会社売却を検討される際も、契約書や公的申請書類では必ず「事業承継」を使用することになります。

税理士や弁護士などの専門家とのやり取りでも、この表記を用いることで正確なコミュニケーションが可能となります。

文化・伝統における継承の使用例

「継承」という言葉は、無形の価値や精神的な要素を受け継ぐ場面で使用されることが一般的です。

文化芸術の分野では、この表記が広く採用されています。以下に、具体的な使用例を挙げます。

- 伝統工芸の技術継承:陶芸や漆芸などの職人技術を次世代に伝える

- 茶道・華道の流派継承:家元制度における作法や精神性の伝達

- 無形文化財の継承:地域の祭礼や民俗芸能の保存活動

- 企業文化の継承:創業者の理念やDNAを組織に浸透させる

また、M&Aにおいても、買収後に売り手企業の優れた企業文化や技術ノウハウを「継承」することは、統合成功の鍵となります。

特に、老舗企業の買収では、ブランド価値の源泉となる伝統や理念の継承が重要視されます。

間違った使い方による誤解やトラブル

「事業承継」と「事業継承」の混同は、実務上深刻な問題を引き起こす可能性があります。

特に、M&Aの契約書類や税務申告において、誤った表記を使用すると、法的な効力や税制優遇措置の適用に影響が出るケースがあります。

実際に起きやすいトラブルとして、以下が挙げられます。

- 事業承継税制の申請書類で「事業継承」と記載し、書類の再提出が必要になるケース

- M&A契約書の文言として「継承」を使用したことで、法的解釈に齟齬が生じるケース

- 金融機関や専門家との相談時に用語が統一されず、コミュニケーションロスが発生するケース

国税庁の事業承継税制に関するページでも、正式には「承継」の表記が使用されており、申請手続きでは正確な用語使用が求められています。これらの誤解を避けるためにも、正しい使い分けの理解が不可欠です。

事業承継で引き継ぐ3つの要素

事業を次世代に引き継ぐ際には、単に会社の名義を変更するだけでは不十分です。

事業承継では、「経営権」「経営資源」「物的資産」という3つの企業価値を構成するすべての要素を後継者に総合的に引き継ぐ必要があります。

| 内容の定義 | 具体的な引き継ぎ対象(例) | |

|---|---|---|

| 経営権 | 会社の所有権と、最終的な意思決定権限を示す要素。 | * 株式(所有権)* 役員の地位(経営執行権)* 取締役会・株主総会での議決権 |

| 経営資源 | 企業が競争力を持ち、収益を生み出す源泉となる無形の資産・能力。 | * 人材(キーマン、従業員)* 技術・ノウハウ(独自の製法、営業戦略)* 知的財産(特許、商標、許認可)* 契約関係(顧客・取引先との信用) |

| 物的資産 | 事業を運営するために必要な物理的・財務的な基盤。 | * 有形固定資産(土地、建物、機械、車両)* 金融資産(現金、預金、売掛金)* 負債(借入金、買掛金)* 個人保証(解除手続きが必要) |

これら3つの要素をバランスよく承継することで、事業の継続性と成長性を確保できます。

以下で、それぞれの要素について詳しくご紹介していきます。

経営権の承継

会社の意思決定権限を後継者に移譲するプロセスは、事業承継の中核を成す重要な要素です。

経営権の承継には、代表取締役の地位や株式の保有といった法的な権限だけでなく、経営判断能力やリーダーシップといった資質の引き継ぎも含まれます。

中小企業では、経営者が株式の大半を保有しているケースが多く、株式の移転が経営権承継の中心となります。中小企業庁によると、株式の分散を防ぎ、後継者に集中させることが安定的な経営権の確保につながるとされています。

中小企業庁の事業承継マニュアルによれば、経営権の承継は通常5年から10年の準備期間が必要とされています。

特に重要なのは以下の点です。

- 経営理念と経営方針の共有

- 取引先や金融機関との関係構築

- 従業員からの信頼獲得

- 業界知識と経営ノウハウの習得

M&Aによる承継の場合でも、買収後の経営体制をどのように構築するかは企業価値に直結する重要な検討事項となります。

経営資源(人・資産・知的資産)の承継

企業が長年培ってきた経営資源を適切に次世代へ引き継ぐことは、事業承継の成否を左右する最重要課題です。

中小企業庁の事業承継ガイドラインでは、人(経営権)、資産(株式・事業用資産)、知的資産(ノウハウ・ブランド)の3要素を一体的に引き継ぐことが推奨されています。

特にM&Aによる事業承継では、以下の点が重要となります。

| 具体的内容 | 承継のポイント | |

|---|---|---|

| 人(経営) | 経営権、経営者の地位 | 後継者の育成期間を確保し、段階的に権限移譲 |

| 資産 | 株式、設備、不動産、資金 | 適切な企業価値評価と税務対策 |

| 知的資産 | 技術、ノウハウ、顧客情報、ブランド | 文書化・可視化により承継を円滑化 |

特に知的資産は企業の競争力の源泉であり、中小企業庁によれば、承継に5年から10年程度の期間が必要とされています。

M&Aによる事業承継では、これらの3要素を総合的に評価し、買い手企業に確実に移転させることが企業価値の維持・向上につながります。

デューデリジェンスの段階で、目に見えにくい知的資産も含めて詳細に把握することが成功の鍵となります。

物的資産の承継

事業を引き継ぐ際、最も目に見える形で承継されるのが、株式や不動産、設備などの有形資産です。

株式の承継は会社の経営権に直結するため、事業承継における最重要項目といえます。

具体的に承継すべき物的資産には、以下のようなものがあります。

| 資産の具体例 | |

|---|---|

| 株式・出資持分 | 自社株式、関連会社の株式 |

| 事業用不動産 | 本社ビル、工場、店舗、倉庫 |

| 設備・機械 | 製造設備、車両、什器備品 |

| 運転資金 | 預金、売掛金、在庫 |

| 許認可 | 営業許可、各種免許 |

中小企業庁の事業承継支援サイトによれば、自社株式の評価額が想定以上に高く、相続税・贈与税の負担が承継の障壁になるケースが多く見られます。

そのため、事業承継税制の活用や計画的な株式移転が重要です。

事業承継の3つの種類とメリット・デメリット

経営者が後継者へ会社を引き継ぐ方法は、大きく分けて親族内承継・社内事業承継(従業員承継)・第三者承継の3つのパターンに分類されます。

それぞれの手法には、独自のメリットとデメリットがあり、企業の状況や経営者の意向によって最適な選択肢が異なります。

以下では、それぞれの種類について詳しく解説していきます。

親族内事業承継の特徴

血縁関係にある子どもや配偶者、兄弟姉妹などに経営を引き継ぐ方法は、日本企業において長年主流とされてきた承継形態です。

社内外からの理解を得やすく、早期から後継者教育に着手できる点が大きな強みとなります。

中小企業庁の調査によれば、親族内承継は株式や事業用資産の集約が比較的容易で、相続税や贈与税の納税猶予制度などの税制優遇措置も活用できます。

親族内事業承継のメリット

血縁者への経営権譲渡には、他の承継方法にはない独自の利点が数多く存在します。

最も大きな利点は、社内外の関係者から心理的な抵抗が少なく、スムーズに受け入れられやすい点です。

具体的なメリットとしては、以下のようなものが挙げられます。

- 従業員や取引先からの信頼を得やすく、事業の継続性が保たれやすい

- 幼少期から経営者の姿を見て育つため、経営理念や企業文化の継承が自然に行われる

- 後継者教育に十分な期間を確保でき、段階的な引き継ぎが可能

- 事業承継税制による相続税・贈与税の納税猶予制度を活用できる

- 株式や事業用資産の集約が比較的容易で、所有と経営の一体性を維持しやすい

国税庁によれば、事業承継税制を適用することで、後継者は納税資金の負担を大幅に軽減できます。

また、相続時精算課税制度を活用すれば、生前に計画的な株式移転も可能となります。

親族内事業承継のデメリット

親族へ事業を引き継ぐ場合、一見スムーズに見えますが、いくつかの課題に直面する可能性があります。

最も大きな問題は、後継者候補となる親族に経営能力や事業への意欲が不足している場合、無理に承継を進めると企業価値の低下を招く恐れがある点です。

主なデメリットについては、以下の表の通りです。

| 具体的な課題 | |

|---|---|

| 後継者の能力不足 | 経営スキルや業界知識が不十分な場合がある |

| 相続・贈与税負担 | 自社株式の移転に多額の税金が発生する |

| 親族間の対立 | 複数の候補者がいる場合、相続争いのリスク |

| 従業員の士気低下 | 能力より血縁が優先されると不満が生じる |

国税庁の事業承継税制を活用することで税負担は軽減できますが、複雑な要件を満たす必要があります。

これらのデメリットを踏まえ、早期から後継者教育や事業承継税制の活用を検討することが重要です。

社内事業承継(従業員承継)の特徴

役員や従業員など、社内の人材に経営を引き継ぐ方法は、企業の理念や文化を維持しやすい承継手法の1つとして注目されています。

長年にわたり企業で働いてきた人材が後継者となるため、事業内容や取引先との関係性を熟知しており、スムーズな引き継ぎが期待できます。

社内承継の主な特徴をまとめると以下の通りです。

| 内容 | |

|---|---|

| 対象者 | 役員、幹部社員、一般従業員 |

| 主なメリット | 経営の連続性確保、従業員の士気向上、取引先の信頼維持 |

| 主なデメリット | 株式取得資金の確保、個人保証の引き継ぎ、経営者としての資質 |

上表の通り、取引先や金融機関からの信頼も維持しやすく、従業員の雇用も守られる一方で、株式買取資金の確保が大きな課題となります。

また、経営者としての資質と実務能力は異なるため、後継者教育に時間をかける必要があります。

個人保証の引き継ぎ問題も解決すべき重要な論点となるでしょう。

社内事業承継(従業員承継)のメリット

社内の人材を後継者として選ぶことには、複数の利点があります。

最も大きなメリットは、経営理念や企業文化を維持しながら事業を継続できる点です。

長年勤務してきた従業員であれば、既に取引先や金融機関との信頼関係が構築されているため、承継後も取引が継続しやすくなります。

また、社内から後継者が選ばれることで、他の従業員のモチベーション向上にもつながります。

さらに、業務内容を熟知している人材への承継となるため、引き継ぎ期間を短縮でき、事業への影響を最小限に抑えられます。

M&Aと比較して、企業の独立性を保ちながら承継を実現できる点も重要なメリットといえるでしょう。

社内事業承継(従業員承継)のデメリット

役員や従業員への承継には、いくつかの課題が存在します。

最も大きな問題は、後継者となる従業員が株式を買い取るための資金を確保することです。

中小企業の株式評価額は数千万円から数億円に達することも珍しくなく、個人で準備するのは極めて困難です。

主なデメリットを整理すると以下の通りです。

- 株式取得資金の調達が困難

- 金融機関からの借入に対する個人保証の引き継ぎ

- 現経営者の親族との関係調整

- 経営者としての資質や覚悟の不足

- 取引先や従業員からの信頼獲得に時間がかかる

中小機構によれば、これらの課題に対しては、持株会社スキームの活用や経営者保証ガイドラインの適用など、複数の解決策が提示されています。

M&Aによる第三者への事業承継の仕組み・特徴

第三者への会社売却や買収を通じた引き継ぎ手法は、後継者不在問題の解決策として近年急速に普及しています。

株式譲渡や事業譲渡といった法的手続きを通じて、経営権と資産を包括的に移転させる仕組みです。

この手法の主な特徴として、以下の点が挙げられます。

- 親族や社内に適任者がいない場合でも承継が可能

- 創業者は株式売却により創業者利益を獲得できる

- 買い手企業の経営資源やノウハウを活用できる

- 従業員の雇用維持と事業の継続が期待できる

中小企業庁の「中小企業白書」によれば、後継者不在企業の増加に伴い、M&Aによる承継は年々増加傾向にあります。

仲介会社やマッチングプラットフォームの活用により、適切な買い手を見つけやすくなっている点も普及を後押ししています。

M&Aによる第三者への事業承継のメリット

外部からの承継者を迎える手法には、経営者と企業の双方に大きな利点があります。

最も重要なメリットは、親族や従業員に適任者がいない場合でも事業を存続させられる点です。

そのほか第三者への事業承継における主なメリットとしては、以下の通りです。

- 広範囲から最適な後継者を選定できる

- 創業者利益を現金化して老後資金を確保できる

- 従業員の雇用と取引先との関係を維持できる

- 買い手企業の経営資源やノウハウを活用して事業拡大が期待できる

- 個人保証や担保提供から解放される

帝国データバンクの調査によれば、後継者不在率は2025年時点で50%超に達しており、多くの企業がこの課題に直面しています。

創業者にとっては、株式売却により創業者利益を獲得でき、老後の生活資金や新規事業への投資資金を確保できます。

また、買い手企業の経営資源、資金力、販売網、技術力などを活用することで、単独では困難だった事業拡大や新市場への参入が可能になります。

従業員の雇用維持や取引先との関係継続も期待でき、地域経済への貢献も果たせます。

M&Aによる第三者への事業承継のデメリット

外部企業への売却には、いくつかの注意すべき課題が存在します。

最も大きな懸念は、経営方針の変更により企業文化や従業員の処遇が変わる可能性がある点です。

主なデメリットは、以下の通りです。

| 内容 | |

|---|---|

| 従業員の不安 | 雇用条件や職場環境の変化への懸念 |

| 取引先との関係 | 経営者交代による信頼関係の再構築が必要 |

| 手続きの複雑さ | デューデリジェンスや契約交渉に時間とコストがかかる |

| 情報漏洩リスク | 交渉過程での機密情報管理が課題 |

中小企業庁の報告によれば、M&A後の統合プロセス(PMI)で従業員の離職率が上昇するケースも報告されています。これらのリスクを最小化するには、専門家のサポートを受けながら慎重に進めることが重要です。

事業承継を行う際の具体的な流れと手続き

事業承継を円滑に進めるためには、計画的な準備と段階的な手続きが欠かせません。

一般的には、現状把握から後継者の選定、そして実際の引き継ぎまで3年から10年程度の期間を要するケースが多く見られます。

中小企業庁が公開している事業承継ガイドラインによれば、事業承継の基本的な流れは以下の5つのステップに分けられます。

- ステップ1:事業承継に向けた準備の必要性の認識

- ステップ2:経営状況・経営課題等の把握(見える化)

- ステップ3:事業承継に向けた経営改善(磨き上げ)

- ステップ4:事業承継計画の策定

- ステップ5:事業承継の実行

特にM&Aによる事業承継を検討される場合は、企業価値評価やデューデリジェンス、契約交渉など専門的な手続きが加わるため、早めの準備開始が重要です。

ここでは、事業承継を行う際の具体的な流れと手続きにおいて、それぞれのステップごとのポイントをご紹介していきます。

事業承継の目標設定と経営状況や課題の把握

事業承継を成功させるためには、まず明確な目標設定と現状の正確な把握が不可欠です。

承継の時期、後継者の選定方針、承継後のビジョンなど、具体的な目標を定めることで、計画的な準備が可能になります。

同時に、自社の経営状況を客観的に分析することも重要です。

現状把握では、以下の項目について客観的に分析を行いましょう。

- 財務状況(貸借対照表、損益計算書、キャッシュフロー)

- 事業の収益性と成長性

- 組織体制と人材の状況

- 取引先との関係性

- 経営上の課題やリスク要因

中小企業庁の事業承継ガイドラインでは、経営状況の可視化が承継成功の第一歩とされています。

また、中小企業基盤整備機構の事業承継支援では、自社の経営状況を可視化するための各種診断ツールが提供されています。

M&Aを検討する場合は、デューデリジェンスに備えて、これらの情報を整理しておくことが買収側からの信頼獲得につながります。

後継者の選定

事業承継において最も重要な意思決定の一つが、誰を後継者とするかという選択です。

後継者候補は大きく分けて、親族内、社内の役員・従業員、社外の第三者(M&A)の3つに分類されます。

中小企業庁の事業承継実態調査によると、近年は親族内承継の割合が減少し、社内承継やM&Aによる第三者承継が増加傾向にあります。

後継者選定時の主な評価基準:

- 経営能力と業界知識

- リーダーシップと人望

- 経営理念への共感度

- 健康状態と年齢

- 資金調達能力

親族内に適任者がいない場合、優秀な社内人材の育成や、M&Aによる外部への承継も有力な選択肢となります。特にM&Aでは、事業の発展性や従業員の雇用維持を重視した相手先選びが重要です。

事業承継計画の策定と企業価値の向上

円滑な事業の引き継ぎを実現するには、綿密な計画立案と企業価値の最大化が欠かせません。

事業承継計画は、単なるスケジュール表ではなく、企業の将来ビジョンと承継後の成長戦略を含む総合的な設計図です。

計画策定では以下の要素を盛り込むことが重要です:

- 承継時期と後継者の育成スケジュール

- 株式や資産の移転方法と時期

- 関係者(家族、従業員、取引先)への説明計画

- 財務体質の改善施策

- 事業の選択と集中による収益性向上

独立行政法人中小企業基盤整備機構の事業承継支援サイトでは、無料の専門家派遣制度も提供されています。

M&Aを検討する場合、企業価値の向上は買収価格に直結します。

不採算事業の整理、主力事業への経営資源集中、財務諸表の透明性確保などにより、買い手にとって魅力的な企業へと磨き上げることが成功の鍵となります。

後継者の育成と組織体制の整備

事業承継の成否を左右する最も重要な要素の一つが、後継者の計画的な育成プログラムです。後継者には経営スキルだけでなく、経営理念や企業文化の理解、ステークホルダーとの信頼関係構築が求められます。

具体的な育成ステップとしては、以下のような段階的なアプローチが効果的です。

- 社内の各部門でのOJTによる業務理解

- 経営幹部会議への参加による意思決定プロセスの習得

- 外部研修や経営者団体への参加による視野の拡大

- 取引先や金融機関との関係構築

また、後継者個人の育成と並行して、組織体制の整備も進める必要があります。

中小企業庁の事業承継マニュアルでは、経営の「見える化」として、経営理念の文書化、業務プロセスのマニュアル化、取引先情報の整理などが推奨されています。

特にM&Aによる承継を検討する場合は、買い手企業が評価しやすい組織体制の構築が企業価値向上につながります。

経営資源の移転

事業を次世代に引き継ぐ際には、有形・無形を問わず様々な経営資源を適切に移転する必要があります。

経営資源の移転とは、企業活動に必要な「ヒト・モノ・カネ・情報」を後継者へ円滑に引き渡すプロセスを指します。

具体的な移転対象は以下のように分類されます。

- 有形資産:不動産、設備、在庫、現預金など

- 無形資産:ブランド、特許権、ノウハウ、顧客リスト、取引関係など

- 人的資源:経営者の経営能力、従業員の技術力、組織文化など

中小企業庁の事業承継マニュアルによれば、特に「知的資産」と呼ばれる無形の経営資源の移転が成功の鍵となります。

M&Aの場合は、デューデリジェンスを通じて資産価値を正確に評価し、契約書で移転範囲を明確化します。従業員の雇用継続や取引先との関係維持も重要な検討事項です。

必要な手続きと書類の完了

事業承継を実行する最終段階では、法的効力を持つ各種書類の準備と手続きが必要となります。

承継方法によって必要となる書類や手続きは大きく異なるため、専門家と連携しながら漏れなく進めることが重要です。

株式譲渡による承継の場合、以下の書類が必要です。

- 株式譲渡承認請求書

- 株式譲渡契約書

- 株主名簿書換請求書

- 取締役会議事録または株主総会議事録

事業譲渡の場合は、さらに詳細な契約書類が求められます。

- 事業譲渡契約書

- 財産目録

- 従業員の転籍同意書

- 取引先への通知文書

特にM&Aの場合は、法務省の商業登記制度に基づく登記変更手続きが必要となります。

また、許認可事業の場合は、事業承継後も継続して事業を行うための許認可の承継手続きが必要です。

承継後のフォローアップとPMI(経営統合)

事業の引き継ぎが完了した後も、成功を確実にするためのフォローアップ期間が必要です。

特にM&Aによる承継では、PMI(Post Merger Integration:経営統合)と呼ばれるプロセスが極めて重要となります。

PMIでは、以下の統合作業を計画的に進めます。

- 組織体制と人事制度の統合

- 業務プロセスとシステムの統一

- 企業文化の融合と従業員の意識改革

- 顧客・取引先への説明と関係維持

経済産業省の事業再構築に関する資料によれば、M&A後3年以内に期待した効果が得られない事例の多くは、PMIの不足が原因とされています。

前経営者による一定期間の助言や、外部専門家によるサポートも効果的です。定期的なモニタリングを行い、課題が生じた際には迅速に対応することで、承継効果を最大化することが可能です。

事業承継で発生する税金と費用

経営者から後継者への引き継ぎを行う際には、様々な税金や費用が発生します。

特に注意が必要なのは、株式や事業用資産の移転に伴う税負担です。

主な税金としては、贈与税・相続税・所得税・法人税などが挙げられます。

親族内承継では贈与税や相続税が中心となり、M&Aによる第三者承継では株式譲渡益に対する所得税や法人税が課税対象となります。

中小企業庁では、事業承継時の税負担を軽減するため、事業承継税制を設けており、一定の要件を満たせば納税猶予や免除を受けることが可能です。

また、税金以外にも、専門家への報酬(弁護士・税理士・公認会計士など)、M&A仲介手数料、デューデリジェンス費用、契約書作成費用などが発生します。

これらの費用を事前に把握し、資金計画を立てることが円滑な承継の鍵となります。

相続税・贈与税

親族内で株式や事業用資産を引き継ぐ場合、相続または贈与という形で財産が移転するため、相続税や贈与税の課税対象となります。

相続税は被相続人の死亡時に発生し、基礎控除額(3,000万円+600万円×法定相続人数)を超える部分に対して課税されます。一方、贈与税は生前に財産を贈与した際に発生し、年間110万円の基礎控除を超える部分が課税対象です。

国税庁の事業承継税制では、非上場株式等について一定の条件を満たせば、相続税・贈与税の納税猶予や免除を受けられる特例措置が設けられています。

- 各都道府県知事に「特例承継計画」の提出

- 後継者による5年間の事業継続

- 5年間は雇用の8割以上を維持

これらの要件を満たすことで、税負担を大幅に軽減できるため、事前に専門家と相談しながら活用を検討することが重要です。

所得税・住民税

株式や事業用資産を売却する際には、譲渡所得に対して所得税と住民税が課税されます。

M&Aで会社を売却した経営者には、株式譲渡益に対して合計20.315%(所得税15%、住民税5%、復興特別所得税0.315%)の税率が適用されます。

個人が保有する株式を売却した場合、譲渡所得は分離課税となり、給与所得などの他の所得とは別に計算されます。

譲渡所得の計算方法は以下の通りです。

| 内容 | |

|---|---|

| 譲渡所得 | 売却価格 − 取得費 − 譲渡費用 |

| 税率 | 所得税15 + 住民税5%+復興特別所得税0.315% |

| 申告方法 | 確定申告(翌年2月16日〜3月15日) *初日及び最終日が土日祝日の場合、翌営業日に自動延長 |

事業売却を検討する際は、税負担を考慮した売却価格の設定や、譲渡時期の選択が重要なポイントとなります。

事業承継税制の活用

後継者への株式譲渡時に発生する多額の税負担を軽減するため、国は特例措置を設けています。この制度を利用することで、贈与税や相続税の納税が猶予され、一定の要件を満たせば最終的に免除される可能性があります。

中小企業庁の事業承継税制特例措置によると、主な要件は以下の通りです。

- 後継者が会社の代表権を有すること

- 雇用の8割以上を5年間平均で維持すること(特例措置では弾力化)

- 事業を継続すること

- 都道府県知事に特例承継計画を提出すること

M&Aを検討されている経営者の方も、まずはこの制度の活用可能性を税理士等の専門家と検討することで、より有利な条件での承継が実現できます。

ただし、適用には厳格な要件があり、違反すると猶予税額の全額納付が求められるため、慎重な判断が必要です。

親族内承継が親族外承継を上回る傾向

近年の事業承継の動向を見ると、従来注目されていた親族外への承継も増加傾向ですが、依然として最も多い承継の選択肢は「親族内での承継」となっています。

中小企業庁の「2023年版中小企業白書」によれば、親族内承継の割合が親族外承継を上回る結果となりました。

この背景には、以下のような要因があります。

- 事業承継税制の特例措置による税負担の軽減

- 後継者教育プログラムの充実

- 親族内承継の方が取引先や従業員からの信頼を得やすい

- 経営理念や企業文化の継承がスムーズ

特に、2018年度に創設された事業承継税制の特例措置は、相続税や贈与税の納税猶予制度を大幅に拡充したことで、親族内承継のハードルを大きく下げました。

ただし、親族内に適切な後継者がいない場合は、M&Aを含む親族外承継も有力な選択肢となります。

事業承継を成功させるポイント

経営者の引退年齢が近づく中、計画的な準備と実行が企業の未来を左右します。

事業承継の成功には、早期着手、適切な後継者選定、財務・法務面の整備、そして関係者との綿密なコミュニケーションが不可欠です。

中小企業庁の調査によれば、事業承継に成功した企業の多くは、5年以上前から準備を開始しています。

特に重要なのは以下の要素です。

- 後継者の育成期間の確保(3~5年程度)

- 株式や資産の承継方法の明確化

- 従業員や取引先への丁寧な説明

- 専門家(税理士、弁護士、M&Aアドバイザー)の活用

事業承継の主な成功要因

| 内容 | 準備期間の目安 | |

|---|---|---|

| 後継者教育 | 経営ノウハウの継承、社内外での信頼構築 | 3~5年 |

| 財務整理 | 株式評価、負債整理、資産の見直し | 2~3年 |

| 税務対策 | 事業承継税制の活用、相続税対策 | 2~3年 |

特にM&Aによる承継を検討する場合は、企業価値の算定や買い手企業との交渉、デューデリジェンスなど複雑なプロセスが発生するため、税理士や弁護士、M&A仲介会社などの専門家との連携が不可欠です。

また、従業員や取引先への丁寧な説明と理解促進も、承継後の事業継続を左右する重要なポイントとなります。

以下に、事業承継を成功させるためのポイントをそれぞれ詳しくご紹介します。

早期に準備を開始する

事業承継の準備は、経営者が60歳を迎える前、できれば50代半ばから着手することが理想的とされています。

中小企業庁の調査では、承継準備に5年以上かけた企業の成功率が高いことが示されており、後継者育成には最低でも3~5年程度の期間が必要です。

早期準備が必要な理由として、以下の点が挙げられます。

- 後継者の育成には3年から5年以上の時間が必要

- 株式や資産の整理、税務対策には段階的なアプローチが求められる

- M&Aによる承継の場合、適切な買い手探しに時間を要する

- 従業員や取引先への周知と信頼関係の構築が不可欠

特にM&Aを検討する場合、企業価値の向上施策を実施してから売却活動を行うことで、より良い条件での成約が期待できます。

家族や関係者との合意形成

円滑な事業承継の実現には、経営者の意思決定だけでなく、家族や従業員、取引先など、あらゆるステークホルダーの理解と協力が必要不可欠です。

特に親族内承継では、後継者以外の相続人への配慮が重要となります。

株式を後継者に集中させる場合、他の相続人には代償金や他の資産を用意するなど、公平性を保つ工夫が求められます。国税庁の事業承継税制を活用することで、税負担を軽減しながら株式承継を進めることも可能です。

合意形成のポイント

- 後継者選定の理由と経営ビジョンの明確な説明

- 従業員への段階的な情報開示と不安解消

- 取引先への丁寧な挨拶と信頼関係の維持

- 家族会議の定期開催による相互理解の促進

M&Aによる承継の場合も、従業員の雇用継続や企業文化の尊重について、買い手企業と明確な合意を形成することが、承継後の安定経営につながります。

事業承継・事業継承の専門家へ相談する

事業承継は法務・税務・財務など多岐にわたる専門知識が必要となるため、弁護士、税理士、公認会計士、M&A仲介会社などの専門家への相談が成功の鍵となります。

特にM&Aによる承継では、企業価値評価や契約書作成、税務対策など高度な専門性が求められます。

主な相談先と専門領域

| 専門家による主な支援内容 | |

|---|---|

| 税理士 | 事業承継税制、相続税・贈与税対策、譲渡後の申告 |

| 公認会計士 | 企業価値評価、財務分析 |

| 弁護士 | 契約書作成、法的リスク管理 |

| M&Aアドバイザー | 譲渡に向けた準備、買い手選定、交渉支援、PMI支援 |

また、中小企業庁の事業承継支援や各都道府県の事業承継・引継ぎ支援センターでは、無料相談や専門家の紹介を受けられます。

複数の専門家と連携することで、法務・税務・財務のすべての側面から最適な承継計画を立案できます。

事業承継計画の策定と企業価値の向上

円滑な経営移行を実現するには、具体的な承継スケジュールと企業価値を高める戦略の両立が求められます。

事業承継計画では、承継時期・承継方法・後継者の育成スケジュール・資産の移転方法などを明確に定めることが重要です。

企業価値向上の取り組みは、承継後の経営安定にも直結します。

承継計画の主要ステップとしては次の通りです。

| ステップと実施内容 | 期間 | |

|---|---|---|

| 1:現状把握 | 財務状況・株式構成・経営課題の洗い出し | 6ヶ月 |

| 2:承継方針決定 | 親族内・社内・M&Aの選択と後継者選定 | 1年 |

| 3:企業価値向上 | 収益改善・組織体制強化・ブランド構築 | 2~3年 |

| 4:実行準備 | 株式移転・税務対策・関係者への説明 | 1~2年 |

また、外部への承継としてM&Aを検討する際は、企業価値評価が交渉の基盤となります。

財務体質の改善、収益力の強化、組織体制の整備などを通じて、買い手企業にとって魅力的な企業へと磨き上げることで、より有利な条件での承継が実現できます。

親族内承継を進めるための準備も第三者である外部への承継を進める場合に必要な準備と同様で、途中で承継先を変えた場合でも準備そのものが無駄になることはありませんので、ご安心ください。(吉川)

後継者の選定と育成

適切な後継者を見つけ、十分に育成することは事業承継における最も重要なプロセスの一つです。

親族内承継の場合は10年程度、従業員承継の場合は5年から7年程度の育成期間を設けることが望ましいとされています。

また、後継者育成のステップとしては、以下の準備を推奨しています。

- 経営理念と企業文化の継承

- 各部門でのOJTによる実務経験

- 財務・経営管理能力の習得

- 社外研修やセミナーへの参加 経営者としての意思決定訓練

M&Aによる承継を選択する場合でも、買い手企業の経営陣と自社の事業特性や強みを共有し、引き継ぎ期間を設けることで、従業員の不安解消と事業の円滑な継続が可能となります。

引き継ぎをしっかりする(業務・ノウハウの継承)

経営者が長年培ってきた経験や独自のノウハウは、企業の競争力の源泉です。

属人化された業務プロセスや暗黙知を可視化し、体系的に後継者へ伝達することが、事業承継の成否を分ける重要な要素となります。

特にM&Aによる承継では、買い手企業が既存の強みを正確に理解し、事業価値を維持できるかが鍵となります。

効果的な引き継ぎの実践方法は、次の通りです。

- 業務マニュアルの作成と定期的な更新

- OJTによる実務経験の共有(6ヶ月~1年程度)

- 重要取引先への同行訪問と関係性の引き継ぎ

- 経営理念や企業文化の伝達

デジタルツールを活用した業務プロセスの可視化や、ナレッジマネジメントシステムの導入も有効です。

後継者が独自の判断を下せるようになるまで、現経営者がメンター役として並走する期間を設けることで、円滑な承継が実現します。

弊社にてお手伝いをさせて頂いたM&Aでは、実行後に元経営者の方が、短い場合は3ヶ月程度の引き継ぎ期間を設定したり、長い場合は2年間の引き継ぎ期間を設定して、緩やかに承継を実行しました。各企業の状況やビジネスモデルなどから、上記の期間は変わりますので、その観点でもM&Aアドバイザーに質問をされることをお勧めいたします。

承継後のフォローアップと組織の安定化

経営者交代が完了した後も、企業の持続的成長には計画的なサポート体制が求められます。

承継後の1年〜2年間は組織が最も不安定になりやすい時期であり、この期間のフォローアップが事業の成否を分けます。

特にM&Aによる承継では、企業文化の融合や従業員の不安解消が重要な課題となります。

中小企業庁の事業承継支援では、PMI(Post Merger Integration)として以下の取り組みを推奨しています。

| 承継後の主要なフォローアップ項目と実施時期 | 重要度 | |

|---|---|---|

| 従業員面談・意識調査 | 承継後1ヶ月以内(基本は全員面談) | 高 |

| 経営方針の明確化と共有 | 承継後3ヶ月以内 | 高 |

| 業務プロセスの統合 | 承継後6ヶ月以内 | 中 |

| 組織体制の最適化 | 承継後1年以内 | 中 |

新経営陣は定期的に従業員とのコミュニケーション機会を設け、不安や疑問に丁寧に対応することで、組織の一体感を醸成できます。

事業承継の成功例と失敗例

実際の現場では、事業承継の成否が企業の存続を左右する重要な分岐点となっています。

実際の企業事例を見ることで、事業承継における成功と失敗の分かれ目が明確になります。

ここでは、事業承継における成功事例と失敗事例をそれぞれご紹介します。

事業承継の成功事例

実際に事業承継を成功させた企業の事例を学ぶことで、自社に適した承継方法のヒントを得ることができます。

親族内承継では、老舗和菓子メーカーの「とらや」が約480年にわたり家業を継承してきた好例として知られています。

経営理念と製法の伝統を守りながら、時代に合わせた商品開発や海外展開を実現し、持続的な成長を遂げています。

M&Aによる承継事例としては、後継者不在だった町工場が大手メーカーの傘下に入り、技術力を活かしながら事業拡大に成功したケースがあります。

そのほか、中小企業庁の事業承継ガイドラインでは、さまざまな成功事例が紹介されており、業種別・規模別の参考資料として活用しましょう。

これらの成功事例に共通するのは、早期からの計画的な準備と、専門家の適切なサポートを受けている点です。

事業承継の失敗事例

実際の現場で起きている失敗パターンには、いくつかの共通した特徴があります。

最も多いのが、準備期間の不足による混乱です。

ある製造業では、社長の準備不足の状態での引退により後継者が十分な経営知識のないまま就任し、1年以内に主要取引先3社を失った事例が報告されています。

また、経営者の突然の健康不安から経営実務が行えなくなった場合も同様で、後継者が引き継ぎを行いましたが、業界の経験不足の影響で承継後2年後から赤字体質となってしまい、財務状態が悪化した事例もあります。

- 後継者の育成不足による経営判断ミス

- 株式の分散による経営権の不安定化

- 従業員への説明不足による人材流出

- 税務対策の遅れによる多額の相続税負担

- M&A後の企業文化統合の失敗

特に親族内承継では、感情的な対立が発生しやすく、経営と所有の分離が曖昧なまま進めると、兄弟間の株式争いに発展するケースも少なくありません。

M&Aによる承継でも、売却後の経営方針の齟齬により、キーパーソンとなる従業員が離職してしまう失敗例が増加しています。

事業承継における注意点

事業承継を進める際には、様々なリスクや課題に対して事前に備えることが重要です。計画的に準備を進めなければ、税務上の問題や後継者との認識のずれ、従業員の離職など、深刻な事態を招く可能性があります。

事業承継における主な注意点としては、以下のような項目が挙げられます。

- 相続税・贈与税の負担増大による資金繰りの悪化

- 後継者の経営能力や意欲の不足

- 既存株主や親族間での紛争リスク

- 取引先や金融機関からの信用低下

- キーパーソンとなる従業員の流出

中小企業庁では、これらのリスクを回避するため、早期からの計画策定と専門家の活用を推奨しています。

特にM&Aによる承継を検討する場合は、企業価値評価の適正性や契約条件の精査、デューデリジェンスの徹底など、より高度な専門知識が求められます。

以下では、事業承継における注意点について、それぞれ詳しくご紹介していきます。

後継者への心理的・財務的な負担

事業を引き継ぐ後継者には、経営責任というプレッシャーとともに、多額の資金負担が重くのしかかります。特に親族内承継では、自社株式の取得や相続税・贈与税の支払いが大きな財務的負担となり、後継者が承継を躊躇する要因となっています。

心理的な側面では、先代経営者との比較によるプレッシャーや、従業員・取引先からの期待に応える責任感が後継者を苦しめます。さらに、経営判断の最終責任を負う立場への不安も見過ごせません。

また、財務面では、以下のような負担が発生します。

- 自社株式の買取資金(評価額が高額になるケースが多い)

- 相続税・贈与税の納税資金

- 個人保証の引き継ぎに伴うリスク

- 運転資金や設備投資の確保

事業承継の実行時、株式や事業用資産の取得に伴う資金負担が後継者にとって大きな障壁となります。

特に自社株式の評価額が高い場合、相続税や贈与税の負担が数千万円から億単位に達することもあり、個人で準備できる範囲を超えてしまうケースが多く見られます。

こうした負担を軽減するため、事業承継税制などの公的支援制度の活用や、M&Aという選択肢も視野に入れた総合的な検討が必要です。

株式売却時の課税リスク

M&Aで株式を売却する際には、譲渡益に対して税金が課され点に注意が必要です。

個人が株式を譲渡した場合、譲渡所得として20.315%(所得税15.315%+住民税5%)の税率が適用されます。

例えば、1億円で株式を売却し、取得費が1,000万円だった場合、課税対象となる譲渡所得は9,000万円となり、約1,830万円の税負担が発生します。

特に注意すべきポイントは以下の通りです。

- 取得価額が不明な場合、売却額の5%を取得費とみなされ、税負担が大幅に増加

- 株式の保有期間や取得時期により、課税方法が異なる場合がある

- 事業承継税制を適用していた場合、要件を満たさないと猶予税額が課税される

国税庁の株式等を譲渡したときの課税に関するページでは、詳細な計算方法が説明されています。

また、事業承継税制の特例措置を活用すれば、一定の要件下で納税猶予や免除を受けられる可能性があります。

税務リスクを最小化するためには、売却前に税理士やM&A専門家に相談し、適切なスキーム設計を行うことが重要です。

親族間の相続トラブル

事業承継において最も頻繁に発生するトラブルの一つが、後継者以外の相続人との間で起こる財産分配を巡る対立です。

特に後継者となる子どもと、経営に関与しない他の相続人との間で、株式の評価額や分配割合について意見が対立するケースが頻発しています。

経営権を確保するために後継者に株式を集中させると、他の相続人の遺留分を侵害する可能性があり、遺留分侵害額請求訴訟に発展することもあります。

国税庁の相続税に関する情報によれば、遺留分は法定相続分の2分の1となっており、これを侵害された相続人は遺留分侵害額請求権を行使できます。

このようなトラブルを防ぐためには、以下の対策が有効です。

- 生前贈与や遺言書による明確な意思表示

- 事業承継税制の活用による納税猶予

- 生命保険を活用した代償分割資金の準備

- 家族信託の設定による財産管理

中小企業庁の事業承継支援では、これらの対策について専門家への早期相談を推奨しています。

また、親族間で十分なコミュニケーションを取り、承継方針について合意形成を図ることも重要なポイントとなります。

事業承継に関するよくあるご質問

Q:事業承継の費用は誰が負担しますか?

A:事業承継における費用は、承継方法によりますが、承継人が費用負担をすることが多いです。その中でも多額になるのは「相続税」であり、不動産などがある場合は「登録免許税」なども多額になる場合があります。

Q:事業承継に関して、サポートをする人に資格は必要ですか?

A:明確に必要な資格はありません。事業承継に関してサポートを頂ける方の中には、事業承継士などの民間資格を持っている方や、中小企業診断士・税理士などの領域を絞った専門家、M&Aアドバイザーなどそれぞれが得意とする領域の専門家がいますので、ご自身の状況に合わせてご相談をされる方を選定されると良いと思います。

Q:2025年時点での会社そのものの事業承継における傾向は?

A:後継者不在のアンケート調査では年々後継者不在率は減少しています。ただし、2025年時点でも倒産件数は過去10年で最多となっており、7,400件を超える見通しとなっています。後継者不在率が下がっているとはいえ、まだまだ事業承継が出来ていない状態が続いています。

Q:事業承継の準備を始めるには何歳ごろから始めるのが良いですか?

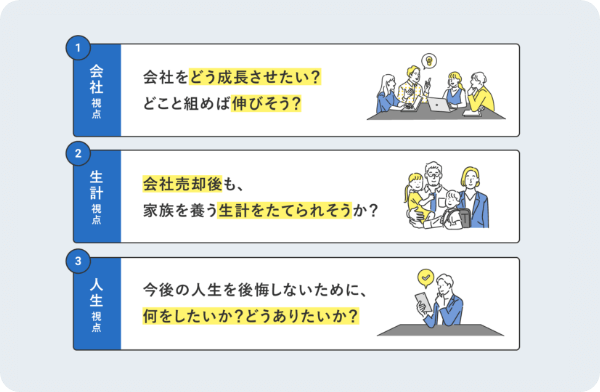

A:事業承継の準備には相当な時間(複数年)かかることが多数です。早い方は40歳台から準備を始めている方もいらっしゃいます。承継の準備で最も難しいのは「複数のステークホルダーの視点」で考えることです。この複数の視点で整理を進めることが、準備の出発点となります。

当社での事業承継の成功事例

【事例1】コロナを機に会社と人生の計画を見つめ直し、 3年後にむけて、譲り渡す決断を

コロナ禍を経て、「会社で実現したいこと」「自分自身が実現したいこと」「家族で実現したいこと」を整理して、会社譲渡を決意されました。ご相談を頂いた経営者の方は50歳台で、自身が60歳になる前に事業承継に向けた準備を進めました。

準備の中で「出来ること」「出来ないこと」を弊社との面談を通じて1年間掛けて準備を進めました。整理した結果「信頼出来る第三者への承継」が必要となり、承継を進めました。結果として、承継後に会社は成長を続け、自身は引き継ぎ実行後に海外との2拠点生活に向けて準備を進めておられます。

【事例2】店舗中心の生活から、仲間と楽しむ暮らしへ。 ライフスタイルを大きく変える事業承継を実現

10代の若い時代から60歳台まで、自社の経営に心血を注がれてこられました。ご自身が病気を患ったこと、周囲の同級生の健康問題で第一線から引かれていくことを目の当たりにしたことから、「数年後には自分で会社を畳もう」と考えていました。

その中で、たまたま顧問税理士の先生に上記の話をしたところ、弊社との面談の機会を頂くことになりました。面談を経て、従業員のことも考えたところ、事業承継を真剣に考えるようになりました。

実行までに、プライベートな悩みや、会社のビジネスに関するステークホルダーの思惑の整理など様々な相談を弊社に頂き、経営者の方と一緒に整理をしました。

結果として、納得した譲渡先に会社を引き継ぎ、従業員の雇用も守ることに繋がりました。承継実施後は友人とゴルフ三昧と、願っていた生活を実現されておられます。

【事例3】子供の成長に寄り添うため、信頼できる方に事業を引き継ぐ。

大手企業での勤務・結婚・出産を経て、自分自身で企業をされた経営者様ですが、お子様のクラブ活動(ゴルフ)の付き添いなど生活スタイルの変化が大きくなったことから事業承継を検討されました。

ママ友との事業運営を行っていたこともあり、「いつでもやめられる」とも考えていらっしゃいました。ただ、各雑誌に取り上げられる程に自社ブランドが世間に認知され、「会社をとじること=お客様の期待を裏切ること」と考えたことも承継を実行する一つの要因になっていました。

ビジネスのフローや競合との違い、自社の強みの整理など、弊社との面談を通じて明確にしていき、その強みを活かせることが出来る譲渡先を絞り込みました。

結果として、承継を実現され、今ではお子様の成長に合わせて生活拠点も変えられるなど、経営から解放されたことで「選択できる生活状態」になったと喜ばれておられました。

まとめ

本記事では、事業承継と事業継承の違いについて、その正しい使い分けや具体的な承継方法、成功のポイントを解説してきました。

「事業承継」は法的・経営的な権利義務の移転を指す正式な用語であり、特にM&Aや相続税対策においては正確な理解が必要です。

一方、「事業継承」は文化や理念の継承という文脈で使われることが多い言葉です。

事業承継を成功させるためには、早期の計画策定と専門家のサポートが不可欠となります。

BuysideBankでは、M&Aによる事業承継や企業価値向上のご相談を承っております。

経験豊富な専門家が、お客様の状況に合わせた最適な承継戦略をご提案いたしますので、ぜひお気軽にお問い合わせください。