M&A COLUMN

2019.10.16:UPDATE

の違いとは?.jpg)

M&Aで頻繁に話題にあがる「企業価値」、いわゆる「自社にいくらの価値があるのか」の考え方ですが、インターネット上には様々な情報があり、「結局いくらなの?」と疑問に思われているオーナー様も多いようです。そこで今回は、企業価値算定方法ついてご説明します。

上場企業であれば、いつでも1株あたりの株価が確認できます。その企業の現時点での収益力や成長率、将来生み出す可能性のある利益など、多数の要素から株価がつけられ、その総額が「時価総額=企業価値」となります。「自社がいくらか」が判ることで、他社と比較が可能な指標となり、上場企業の経営者としては「あそこよりは評価されている」「方向性は間違っていない」と知ることが出来ます。経営者としては一種の体力測定の様なものになります。つまり、非上場企業でも「企業価値」を測ることは、①現在の自社の価値はいくらなのか?②他社(特定が出来ない同業)と比較してどの程度なのか?を知ることで、今後の経営の方法について考えて頂ける一つの指標となります。「企業価値」というものは、全ての非上場企業にとって測定すべき重要指標となります。

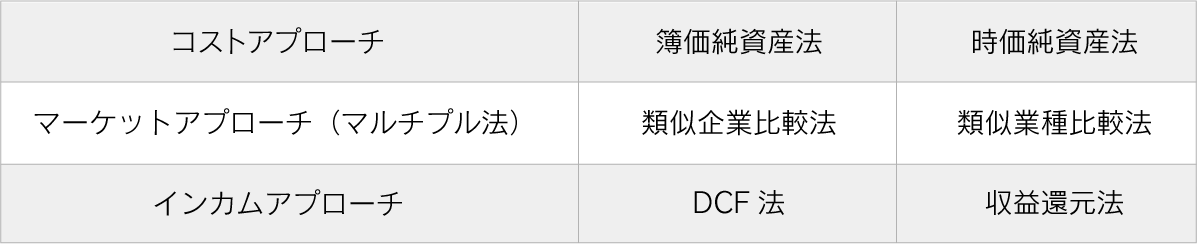

上場企業の様に日々株式が取引されない非上場企業にとって、企業価値の算定は主に①コストアプローチ法 ②マーケットアプローチ法(マルチプル法) ③インカムアプローチ法の3つがあります。①コストアプローチ法は「簿価純資産法」と「時価純資産法」に大別され、会社の資産から負債を差し引いて出てくる純資産を基に価値を考える方法です。この算出方法は、会社の清算を考える場合に参考にされることが多い方法となります。次に、②のマーケットアプローチ法(マルチプル法)ですが、マルチプルとは「倍数」という意味で、企業価値がついている上場企業の様々な指標と株価を参考にして、自社の様々な指標に倍数を掛け合わせて算出する方法となります。つまり、参考にする指標によって、価値が大きく異なる結果となります。③インカムアプローチ法のDCF(ディスカウント・キャッシュ・フロー)法は、自社の事業計画によって、今後生み出される可能性のある収益を現在の価値に割戻して算定する方法です。資産が少ないが、急成長の可能性が高い企業であるベンチャー企業で多く用いられる手法です。

ここまで、「企業価値算定」の必要性と企業価値の3手法について簡単にご説明しました。中小企業のオーナー様にとって、今までも企業価値算定を業者やコンサルタントなどに依頼をされ、算出された方もいらっしゃると思います。ただ、あくまでもこの企業価値算定は、その時点での算定結果であり、あくまでも参考基準でしかありません。その時の不動産価格や在庫の状況、その期の収益の状況によって変化をします。また、仮に事業承継や自社株売却を第三者に対して考えられている方にとっては、お相手の評価次第で企業価値は変わります。つまり「絶対的基準」ではなく、「相対的な基準」であることを心に留めて下さい。